婚姻期間が20年以上である夫婦間(内縁関係は除く)での贈与には、お得な制度があります。これを贈与税の配偶者控除といいます。

この制度は、夫婦間(夫から妻でも、妻から夫でも)での国内の居住用の不動産、または、居住用不動産の購入資金の贈与に限り認められる特例で、2000万円までは贈与税がかからないというものです。

基礎控除額110万円を加えれば、2110万円までは税金を払わずに配偶者に贈与することができます。ただし、不動産取得税、登録免許税などはかかりますので、相続時に小規模宅地の特例等の利用をして配偶者に居住用不動産を移転した方がよい場合が多いです。

子供との関係が悪化しており、自分が亡くなった後の配偶者の住むところを確保するような場合に、現在、多く利用されています(民法の持ち戻し規定との関係)。

主な適用要件

| 婚姻期間 | 20年以上 |

| 贈与財産 | 国内の居住用不動産または居住用不動産の購入資金(金銭) |

| 居住用 | 贈与を受けた年の翌年3月15日までにその居住用不動産に居住し、かつ、その後も引き続き居住する見込みであること |

| 申告 | 税額がゼロでも贈与税申告(添付書類あり)が必要 |

| 3年以内の贈与財産 | この規定により控除された金額は、3年以内の贈与財産の対象外 |

| 回数 | 贈与税の配偶者控除は、同じ夫婦間では一生に一度しか受けられません |

婚姻期間

20年以上の婚姻期間とは、戸籍上の婚姻期間を指します。ですから内縁の夫婦の期間は含まれません。なお、婚姻期間が20年以上である配偶者に該当するか否かの判定は、贈与のときの現況によるものとされています(相令4の6①)。

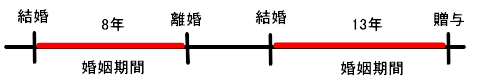

一度離婚したが同じ相手と再婚し、その配偶者から居住用財産の贈与を受けた場合の婚姻期間の考え方は、通算の婚姻期間が20年以上あれば、贈与税の配偶者控除の適用をうけることができます(相令4の6②)。

1回目の婚姻期間が仮に8年であれば、2回目の婚姻期間が12年以上であれば、適用を受けることができるということになります。

婚姻期間20年は、婚姻の届出日から贈与日までの期間であり、1年未満の端数は切り捨てとなります(相法21の6①④、相令4の6②、相基通21の6-7)。例えば、婚姻期間が19年11か月20日は19年となります。

そのため、贈与を受けた年の年末で、婚姻期間が20年以上となる場合であっても、贈与を受けた日で婚姻期間が19年を超え20年未満であるときは、贈与税の配偶者控除の適用がありません。

贈与財産・居住用

国内の居住用不動産または居住用不動産の購入資金(金銭)となります。「居住用不動産」とは、配偶者が居住するための国内の家屋又はその家屋の敷地です。居住用家屋の敷地には借地権も含まれます。

なお、居住用家屋とその敷地は一括して贈与を受ける必要はありません。したがって、居住用家屋のみあるいは居住用家屋の敷地のみ贈与を受けた場合も配偶者控除を適用できます。

平成8年4月15日裁決(裁事51集12頁)の判断要旨

本件贈与の特例は、夫婦間の居住用不動産又は居住用不動産の取得のための金銭の贈与で、贈与を受けた配偶者が贈与の年の翌年3月15日までに居住用不動産を居住の用に供し、かつ、その後引き続き居住の用に供する見込みであること、及び贈与を受けた配偶者が居住用不動産を居住の用に供した日以後に作成された住民票の写し等を申告書に添付すること等が適用要件とされており、当該住民票の写しの添付は、贈与を受けた配偶者が居住用不動産を居住の用に供したこと等の確認のためにあると解される。

なお、居住用不動産を居住の用に供するとは、その者の生活の本拠としてその居住用不動産に居住することをいい、その生活の本拠となるところが住所であると解され、その者の生活の本拠であるかどうかは、客観的事実によつて判断するものと解される。

平成25年5月8日裁決(大裁(諸)平24第68号)の判断要旨

本件法規定が設けられたのは、夫婦間における贈与が将来の生存配偶者の生活保障を目的として行われることが多いこと、税制面における妻の座の優遇などの面が考慮されたものであり、その控除の対象財産となる居住用不動産の意味は、上記の趣旨に合致するように限定的に解すべきものである。そうすると、贈与を受けた居住用不動産について、贈与を受けた時点において、既に他に売却することが予定されている場合は、売却し買主に引き渡すまでの間にその不動産に居住することが予定され、また、現に居住を続けたとしても、本件法規定にいう「その後引き続き居住の用に供する見込みである場合」には該当しないと解するのが相当であり、このような場合には本件法規定の適用はないものと解される。

申告

税額がゼロでも、特例を受けることになるので贈与税の申告が必要であり、以下の添付書類が必要です(相法21の6②、相規9)。

(1) 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本又は抄本

(2) 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

(3) 居住用不動産の登記事項証明書その他の書類で贈与を受けた人がその居住用不動産を取得したことを証するもの

したがって、贈与登記後の登記事項証明書に代えて、贈与契約書等の写しの添付でもよい。

また、令和3年7月1日以降、申告書へ不動産番号等を記載する又は不動産番号等の記載のある書類の提出をするなどの方法により登記事項証明書の添付を省略することができる。

金銭ではなく居住用不動産の贈与を受けた場合は、上記の書類のほかに、その居住用不動産を評価するための書類(固定資産評価証明書など)が必要となります。

なお、期限内の申告書でなく、期限後申告書、修正申告書、更正請求書でもOKです(相法21の6②)。

3年以内の贈与財産

通常、亡くなる前3年以内の贈与財産は相続財産に加算されてしまいます(詳しくは相続開始前3年以内の贈与財産のページまで)。しかし、この贈与税の配偶者控除を受けるとその贈与財産分は相続財産に加算されません(相法19②)。

なお、居住用不動産の贈与を受けた年にその贈与をした配偶者が死亡した場合であっても、その居住用不動産について贈与税の配偶者控除があるものとして控除される部分は、相続税の課税価格に加算されず、相続税の対象となりません(相法19、21の2、21の6、相令4、相基通19-9)。

ただし、この加算しない部分は、贈与税の申告をする必要があり、配偶者控除の適用要件を満たしている場合にはその適用を受けることができます。

回数

贈与税の配偶者控除は、同一の贈与者からは一生に一度しか受けられません (相法21の6①)。

ただし、あくまでも、同一の贈与者からですので、離婚して別の者と再婚した場合(贈与者が異なる場合)は2回受けられる可能性があるということです。

例えば、前夫からの贈与で贈与税の配偶者控除の適用を受けていたとしても、再婚した夫との婚姻期間が20年以上等の要件を満たせば、再度、適用が可能ということになります。

民法903条(特別受益者の相続分)4項との関係

平成30年の民法改正により、「婚姻期間が二十年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物又はその敷地について遺贈又は贈与をしたときは、当該被相続人は、その遺贈又は贈与について第一項の規定を適用しない旨の意思を表示したものと推定する。」規定(民法903④)が創設されました。

いわゆる持戻し免除の意思表示を推定することで、配偶者がマイホームに住み続けるように手当てされました。つまり、要件を満たす居住用不動産は持戻しが免除されたため、法定相続分の計算対象や遺産分割の対象から除外されます。

贈与税の配偶者控除と似ていて、贈与税の配偶者控除の利用と、この民法規定の両方を利用しようと考えている夫婦は多いでしょう。ただし、以下の部分の違いがあるので注意をしてください。

| 贈与税 | 民法 | |

|---|---|---|

| 居住用不動産の購入資金 | 対象 | 対象外 |

| 遺贈 | 対象外 | 対象 |

| 特例金額上限 | 2000万円 | なし |

民法903条(特別受益者の相続分)

共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

2 遺贈又は贈与の価額が、相続分の価額に等しく、又はこれを超えるときは、受遺者又は受贈者は、その相続分を受けることができない。

3 被相続人が前二項の規定と異なった意思を表示したときは、その意思に従う。

4 婚姻期間が二十年以上の夫婦の一方である被相続人が、他の一方に対し、その居住の用に供する建物又はその敷地について遺贈又は贈与をしたときは、当該被相続人は、その遺贈又は贈与について第一項の規定を適用しない旨の意思を表示したものと推定する。