貸家の評価

賃貸アパート、貸しマンションや貸しビルなど賃貸している建物を「貸家」といいます。貸家の評価方法は次の算式のとおりです(評基通93)。

貸家評価額=固定資産税評価額×(1-借家権割合(30%)×賃貸割合)

※借家権割合は地域により異なりますが、全国ほとんどの地域で30%であるため30%としています。

※固定資産税評価額は、市区町村から送付される課税明細書の「評価額」の金額で確認できます。

※賃貸割合とは、課税時期においてその家屋のうち実際に賃貸している部分の割合(面積割合)です。

貸家建付地の評価

貸家建付地とは、土地所有者が賃貸アパート等を建築し賃貸している場合の敷地をいいます。貸家建付地の評価方法は次の算式のとおりです(評基通26)。

貸家建付地評価額=自用地評価額×(1-借地権割合×借家権割合(30%)×賃貸割合)

※借地権割合は地域により異なり、路線価図に記載されています。

※借家権割合は地域により異なりますが、全国ほとんどの地域で30%であるため30%としています。

※賃貸割合とは、課税時期においてその家屋のうち実際に賃貸している部分の割合(面積割合)です。

貸家建付借地権の評価

貸家建付借地権とは、他人から賃借した土地(借地権)の上に家屋を建築し、その家屋を第三者に賃貸している場合の借地権のことをいいます。貸家建付借地権の評価方法は次の算式のとおりです(評基通28)。

貸家建付借地権評価額=自用地評価額×借地権割合×(1-借家権割合(30%)×賃貸割合)

賃貸割合

賃貸割合とは、課税時期においてその家屋のうち実際に賃貸している部分の割合(面積割合)です。貸家の各独立部分(構造上区分された数個の部分の各部分をいいます。)がある場合に、その各独立部分の賃貸状況に基づいて次の算式により計算した割合をいいます。

賃貸割合=Aのうち課税時期において賃貸されている各独立部分の床面積の合計/当該家屋の各独立部分の床面積の合計(A)

この算式における「各独立部分」とは、建物の構成部分である隔壁、扉、階層(天井及び床)等によって他の部分と完全に遮断されている部分で、独立した出入口を有するなど独立して賃貸その他の用に供することができるものをいいます。

また、継続的に賃貸されていたアパート等の各独立部分で、一時的に空室となっていたにすぎないと認められるものについては、課税時期においても賃貸されていたものとして差し支えありません。

業者に一括借上方式により貸し付けた場合

業者に一括借上方式により貸し付けた場合は、実際の入居者の有無にかかわらず業者から全住戸に係る賃貸料の支払いを受け、かつ、貸家所有者とはいえ自由に使用したりすることはできなくなります。

よって、一括借上方式の場合の賃貸割合は、実際に入居者が入居している各独立部分の床面積を賃貸床面積とするのではなく、一括借上により一括借上業者に賃貸されている部分に係る床面積を賃貸床面積とした割合となります。

例えば、マンション(全住戸数30戸)を業者に一括借上方式で貸し付けた場合、相続時点においてはその30戸のうち20戸しか入居していなかった場合でも、賃貸割合を100%とする貸家として評価することができます。

賃貸アパートに併設された駐車場用地

賃貸アパートと駐車場について、各個別にセットになって賃貸契約がされている場合には、利用の単位を同一とみて、全体を貸家建付地として評価して問題ないと考えられます。

また、賃貸アパートの契約と駐車場の利用契約が別個に契約されている場合でも、駐車場の利用者がすべて賃貸アパートの賃借人であり、かつ、当該賃貸アパートの敷地内にある駐車場であると認められる場合にも、利用の単位を同一とみて、全体を貸家建付地として評価して問題ないと考えられます。

上記のような状況でない場合は、駐車場として利用されている土地は自用地として評価すべきであると考えられます。

東京国税局 資産課税課情報 令和6年7月 第13号 資産税質疑事例集(使用借権が設定されている場合の貸家建付地の評価)

(問)

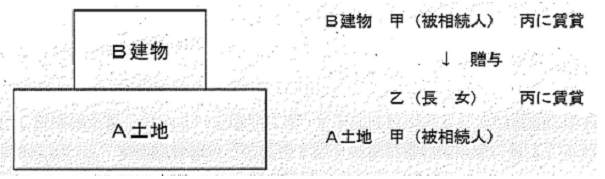

被相続人甲は、3年前に下図のA土地上にB建物を建築し、丙に賃貸していたが、その翌年(2年前)、同建物を長女乙に贈与(本件贈与)した(乙の敷地利用は、使用貸借による)。なお、B建物は引き続き丙に賃貸している。

本年、甲に相続が開始したが、A土地はどのように評価するか。

(答)

〔答〕 A土地は貸家建付地として評価する。

【理由】

使用貸借に係る土地を相続又は贈与により取得した場合における相続税又は贈与税の課税価格に算入すべき価額は、当該土地の上に存する建物の自用又は貸付けの区分にかかわらず、全て当該土地が自用のものであるとした場合の価額とすることとされている(使用貸借通達3)。

これは、一般に、使用貸借により借り受けた土地の上に建築された建物が賃貸借により貸し付けられている場合における当該建物の賃借人の有する当該土地の使用権は、当該建物の所有者(当該土地の使用借権者)の敷地利用権から独立したものではなく、当該建物の所有者の敷地利用権に従属してその範囲内において行使されるにすぎないものと解され、当該建物の所有者の敷地利用権(当該土地の使用貸借に係る権利)の価額が零として取り扱われる以上(使用貸借通達1)、当該建物の賃借人の有する当該土地の使用権の価額についても零として取り扱い、当該土地自体の価額も自用であるとした場合の価額によるべきであるとの考え方によるものである。

本事例においては、B建物の賃貸借契約が、本件贈与の前に、被相続人甲とB建物の賃借人丙との間で締結されているところ、被相続人甲は、当該賃貸借契約の締結の時において、B建物の所有者であるとともに、B建物の敷地であるA土地の所有者でもあったから、同賃貸借契約に係る賃貸借により建物Bの賃借人丙が有することとなったA土地の使用権は、財産評価基本通達31《借家人の有する宅地等に対する権利の評価》に定める「借家人の有する宅地等に対する権利」として評価されることとなる。

そして、建物の所有者であるとともに当該建物の敷地である土地の所有者でもある者との間で締結された賃貸借契約に基づく当該建物の賃借人の有する当該土地の使用権は、当該建物の所有者に異動があり、新たな当該建物の所有者の敷地利用権が使用貸借に基づくものになったとしても、変動がないと解するのが相当であると考えられている(参考S38.2.21最判民集17巻1号219頁)。

したがって、B建物の所有者が本件贈与により乙となり、B建物の新たな所有者乙の敷地利用権が使用貸借に基づくものとなったとしても、建物Bの賃借人丙が有するA土地の使用権に変動はなく、同賃貸借により建物Bの賃借人丙が有することとなったA土地の使用権が財産評価基本通達31に定める「借家人の有する宅地等に対する権利」として評価されることに変わりはないことから、A土地は貸家建付地として評価することとなる。

なお、相続開始時点において、本件贈与前からの賃借人丙との賃貸借契約が既に終了しており、長女乙が新たな賃借人と賃貸借契約を締結してB建物を貸し付けている場合には、A土地は自用地としての価額により評価することとなる(使用貸借通達3)。