概要

| 保険契約等関係者 | 契約上の保険金等受取人の課税関係 | ||||

| 契約者 (※1) | 被保険者 | 保険金等 受取人 | 傷害 | 死亡 | 満期 |

| A | A | A | 非課税 | - | 一時所得 |

| A | A | B | 非課税(※2) 一時所得 | 相続税 | 贈与税 |

| A | B | A | 同上 | 一時所得 | 一時所得 |

| A | B | B | 非課税 | - | 贈与税 |

| A | B | C | 非課税(※2) 一時所得 | 贈与税 | 贈与税 |

| A 1/2 C 1/2 | A | B | 同上 | 相続税 贈与税 | 贈与税 |

(※1) 契約者以外の者が保険料を負担している場合には、税務上、その保険料負担者を契約者とみなします。

(※2) 保険金等受取人が、被保険者の配偶者、直系血族又は生計を一にするその他の親族である場合に限ります。

満期保険金

(1)契約者(保険料負担者)自身が受取った場合:所得税・住民税の対象

①一時金で受領した場合:一時所得

一時所得の計算方法:{(満期保険金-払込保険料)-50万円}×1/2

なお、5年以内に満期となる一定の保険契約について利益が発生した場合、総合課税ではなく利益の20.315%が源泉分離課税の対象です。この場合、源泉徴収のみで課税が終了するため、確定申告の対象になりません。

②年金形式で受領する場合:公的年金等以外の雑所得

雑所得の計算方法:受取年金額-必要経費(受取年金額に対応する払込保険料)

なお、年金形式で支払われる際は、次により計算した所得税および復興特別所得税が源泉徴収されます。ただし、年金の年額からそれに対応する必要経費を控除した残額が25万円未満の場合には、源泉徴収されません。

(受取年金額-必要経費)×10.21%(所得税・復興特別所得税)

この場合、原則として確定申告が必要であり、税金の追加納付、もしくは還付請求が生じる場合があります。

(2)契約者(保険料負担者)と満期保険金受取人が異なる場合:贈与税の対象

①一時金で受領した場合:満期保険金が贈与税の対象

②年金形式で受領する場合:年金受取開始時において残存期間等に応じて評価した金額が贈与税の対象

さらに、その後毎年受取る年金(上記贈与税の対象となる部分を除きます)は雑所得の対象

満期保険金等を年金で受領する場合には、毎年支払を受ける年金(公的年金等以外の年金)に係る所得税については、年金支給初年は全額非課税、2年目以降は課税部分が階段状に増加していく方法により計算します。

なお、年金が支払われる際には、所得税は源泉徴収されません。

解約返戻金

(1)契約者と保険料負担者が同一の場合:「一時所得」として所得税・住民税の対象

一時所得の計算方法:{(解約返戻金-払込保険料)-50万円}×1/2

なお一定の保険契約について契約時より5年以内に解約し利益が発生した場合、総合課税ではなく解約利益の20.315%が源泉分離課税の対象です。

(2)契約者と保険料負担者が異なる場合:贈与税の対象

保険料負担者から契約者(解約返戻金受取人)への解約返戻金相当額の「贈与」とみなされ贈与税の対象です。

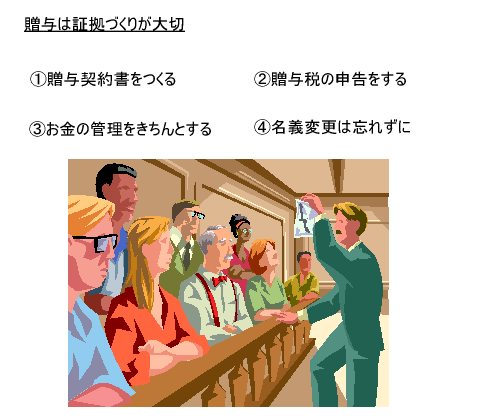

契約者の名義を変更した場合

生命保険契約に係る契約者及び保険金受取人の名義変更しただけでは、その名義変更があった年に贈与税は課税されません。

贈与税が課税されるのは、将来、被保険者の死亡や保険期間の満期、解約により、保険料を負担していない人が生命保険金を受け取った場合等に限られます(相法5①、国税庁HP質疑応答事例「生命保険契約について契約者変更があった場合」)。