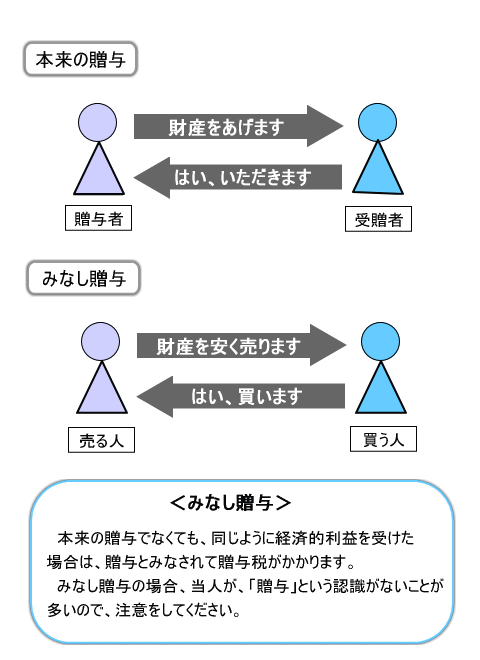

贈与とは、「あげます」「はい、いただきます」という双方合意の契約です。これは民法上の贈与であり、本来の贈与といいます。

しかし、税法には、この本来の贈与の他にみなし贈与とよばれるものがあり、このみなし贈与により取得した財産(みなし贈与財産)にも贈与税がかかります。

みなし贈与という言葉は、あまり馴染みのないものでしょう。しかし「みなし贈与」はとくに難しいことではありません。読んだとおり、「贈与とみなす」ということなのです。

ようするに、「本来の贈与」ではなくても、実質的に贈与を受けたことと同じように経済的利益があるならば、贈与があったと「みなす」ということなのです。

しかし、この「みなし贈与」が、贈与においていちばん重要であり、危険なところなのです。「本来の贈与」は、当人が贈与であるという認識をしているため、必要があれば贈与税の支払いをするでしょう。

それが「みなし贈与」の場合、当人が、贈与である、という認識をしていないことが多く、贈与税の支払いをしないものです。税務署に指摘された後で、「みなし贈与」というものがあると、初めて知ったという人が多いのです。

例えば子供に、時価よりも安く土地を売ろうと考えている人もいるでしょう。しかし、この場合も「みなし贈与」となり、贈与税がかかります(詳しくは、こちらのページまで)。

みなし贈与財産の具体例

| 種類 | 説明 |

|---|---|

| 債務免除益など | 債務を免除してもらったり、他人に肩代わりしてもらった場合。 ただし、資力喪失で債務の返済が不可能である事が明らかな場合、返済が不可能な額については非課税 |

| 親族間の金銭貸借 | 無利息部分は贈与したとみなされる。 また、借入金そのものに対して贈与とみなされる場合も。 |

| 生命保険金 | 自分が保険料を負担していない生命保険金を受け取った場合。 ただし、亡くなった人が自分を被保険者として保険料を負担していた生命保険金を受け取った場合は相続税の対象。 |

| 低額譲受 | 時価よりも安い価格で財産を譲り受けた場合、時価との差額に対して課税。 ここでいう時価とは、土地・建物等に関しては通常取引されている価額ですが、その他のものについては相続税評価額です。 |

| 名義変更 | 代金を支払わないで財産の名義変更をしてもらった場合など。 |

| 財産分与 | 離婚による多過ぎる財産分与があった場合 |

| 夫婦財産契約 | 夫婦財産契約で財産をもらった場合 |

| マイホーム関連 | 住宅購入における購入資金負担割合と所有権登記持分割合が異なっている場合など |

| 信託の受益権 | 自分が信託をしていない信託の運用益を受け取った場合。 |

| 定期金 | 自分が掛け金を負担していない年金等の定期金を受け取った場合、受け取った定期金に課税。 |

| 贈与税の肩代わり | 財産を貰った人の贈与税を贈与した人が支払った場合、その肩代わりしてもらった贈与税相当額にも課税 |