遺留分とは?

遺留分とは、民法で定められている一定の相続人が最低限相続できる財産のことをいいます。

基本的には、亡くなった人の意思を尊重するため、遺言書の内容は優先されるべきものです。しかし、「自分が死んだら、愛人に全財産をあげる」や「相続人のうちの1人だけに全ての財産を相続させる」という遺言書を作られてしまうと、排除された相続人は気の毒になります。

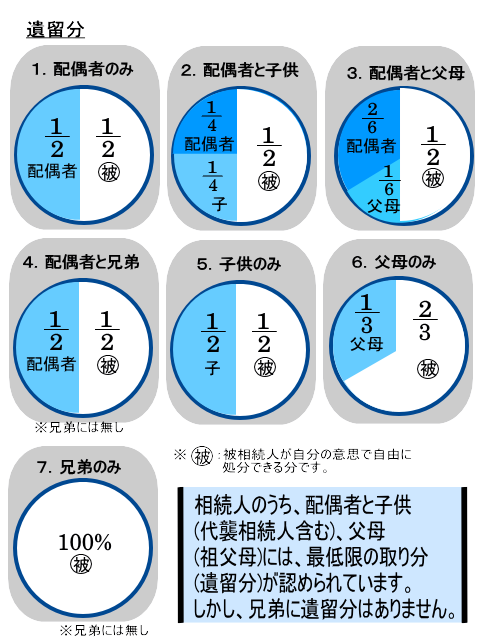

ですから、民法では最低限相続できる財産を、遺留分として保証しているのです。遺留分が保証されている相続人は、配偶者、子供、父母です(民法1042)。実子と同様、養子にも遺留分は認められます。

なお、子供が亡くなっていて、孫が代襲相続人となっている場合は、孫にも遺留分は認められます。

相続人の第3順位である兄弟姉妹は、遺留分を保証されていません。つまり、兄弟姉妹以外の相続人が対象という事になります。なお、兄弟姉妹が亡くなっている場合のその子ども(甥・姪)も同様に、遺留分は保証されていません。

また、遺留分として請求できるのは、配偶者や子供が相続人にいる場合は相続財産の2分の1、相続人が親だけの場合は、相続財産の3分の1までになります(民法1042)。

遺留分を算定するための財産の価額

遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額となります(民法1043)。

生前贈与については、相続人に対して行われたものは10年間、相続人以外に対して行われたものは1年間に限り、相続開始からさかのぼって遺留分侵害額請求の対象となります。また、この場合の相続人に対する贈与とは、婚姻もしくは養子縁組のため又は生計の資本として受けた贈与に限ります(民法1044①、③)。

遺留分侵害額の請求

侵害された遺留分を確保するためには、遺言書により財産を貰った人(受遺者)に、「遺留分侵害額請求(民法1046)」をする必要があり、一般的には内容証明郵便によって請求します。

遺留分侵害額請求権は、遺留分権利者が、相続の開始および遺留分を侵害する贈与または遺贈があったことを知った時から1年間行使しないと、時効により消滅してしまいます(民法1048)。また、相続開始の時から10年間が経過した場合も、遺留分侵害額請求権は除斥期間により消滅します。

なお、相手が遺留分侵害額請求に応じない場合には、家庭裁判所に調停(話し合い)の申し立てができます。

遺留分侵害額の請求に基づく金銭の支払に代えて行う資産の移転

遺留分侵害額の支払請求があった場合において、金銭の支払に代えて、その債務の全部又は一部の履行として資産の移転があったときは、その履行をした者は、原則として、その履行があった時においてその履行により消滅した債務の額に相当する価額によりその資産を譲渡したこととなります(所基通33-1の6)。

例えば、相続した財産のうちの土地を遺留分権利者に引き渡した場合でも、譲渡所得の課税対象となります。

また、遺留分侵害額の支払請求をした者が取得した資産の取得費については、原則として、その履行があった時においてその履行により消滅した債権の額に相当する価額によりその資産を取得したこととなります(所基通33-1の6(注)、38-7の2)。

相続税申告書の提出後に遺留分侵害額の請求があった場合

相続税の申告書は、原則として相続の開始があったことを知った日の翌日から10月以内に提出することとされています。

しかし、申告書の提出後、「遺留分侵害額の請求に基づき支払うべき金銭の額が確定したこと」が生じたことにより、当初の相続税の課税価格又は税額が過大となった受遺者(や相続人)は、その事由が生じたことを知った日の翌日から4か月以内に限り、更正の請求により過大部分の減額更正を請求することができます(相法32①三)。

納付すべき税額を過大に申告した場合の救済手段としての更正の請求は、国税通則法23条に規定されていますが、相続税法には、相続税や贈与税の固有の事由によって納付すべき税額が過大となった場合について更正の請求の特則が設けられており、遺留分侵害額の請求があった場合は、その対象となります。

逆に、相続税の課税価格又は税額が増加(発生)した相続人は、期限後申告又は修正申告により、不足税額の納付をすることができます(相法30①、31①)。なお、「できます」とされていますが、更正の請求に基づいて減額更正をした者がいる場合は、下記の理由により実質する必要があります。

更正の請求に基づいて減額更正をした場合において、相続又は遺贈により財産を取得した他の者の相続税額が増加するときについては、更正又は決定の期間制限の特則が定められています(相法35③)。

また、遺留分侵害額請求に基づく協議の結果、遺留分権利者が、遺留分の額を超える額を受遺者から取得した場合は、このうち遺留分に達するまでの部分は相続により取得し、遺留分を超える部分は相続ではなく贈与により取得したことになると考えられています。

民法

1042条(遺留分の帰属及びその割合)

兄弟姉妹以外の相続人は、遺留分として、次条第一項に規定する遺留分を算定するための財産の価額に、次の各号に掲げる区分に応じてそれぞれ当該各号に定める割合を乗じた額を受ける。

一 直系尊属のみが相続人である場合 三分の一

二 前号に掲げる場合以外の場合 二分の一

2 相続人が数人ある場合には、前項各号に定める割合は、これらに第九百条及び第九百一条の規定により算定したその各自の相続分を乗じた割合とする。

1043条(遺留分を算定するための財産の価額)

遺留分を算定するための財産の価額は、被相続人が相続開始の時において有した財産の価額にその贈与した財産の価額を加えた額から債務の全額を控除した額とする。

2 条件付きの権利又は存続期間の不確定な権利は、家庭裁判所が選任した鑑定人の評価に従って、その価格を定める。

1044条

贈与は、相続開始前の一年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、一年前の日より前にしたものについても、同様とする。

2 第904条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「一年」とあるのは「十年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

1046条(遺留分侵害額の請求)

遺留分権利者及びその承継人は、受遺者(特定財産承継遺言により財産を承継し又は相続分の指定を受けた相続人を含む。以下この章において同じ。)又は受贈者に対し、遺留分侵害額に相当する金銭の支払を請求することができる。

2 遺留分侵害額は、第1042条の規定による遺留分から第一号及び第二号に掲げる額を控除し、これに第三号に掲げる額を加算して算定する。

一 遺留分権利者が受けた遺贈又は第903条第一項に規定する贈与の価額

二 第900条から第902条まで、第903条及び第904条の規定により算定した相続分に応じて遺留分権利者が取得すべき遺産の価額

三 被相続人が相続開始の時において有した債務のうち、第899条の規定により遺留分権利者が承継する債務(次条第三項において「遺留分権利者承継債務」という。)の額

1048条(遺留分侵害額請求権の期間の制限)

遺留分侵害額の請求権は、遺留分権利者が、相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から一年間行使しないときは、時効によって消滅する。相続開始の時から十年を経過したときも、同様とする。